核心观点

国际经济方面,欧美银行业危机继续蔓延,金融危机和经济衰退越来越近。欧央行和美联储继续加息25bp,可能导致金融风险加剧。面对银行业危机,虽然美联储紧急给予流行性支持,但并未解决根本性问题。美联储快速加息的效果正在逐渐显现,金融市场风险频发,房地产市场正在快速降温,美国经济二季度即将进入衰退模式。

国内经济方面,中国疫后需求释放的红利基本结束,经济进入平稳复苏。首先,房地产市场较前两月出现降温迹象。其次,乘用车销量大幅下降,车企降价也未见好转。最后,居民资产负债表受损,影响消费意愿,修复仍需时间。中国的疫后红利期可能比海外持续得更为短暂,经济从前两个月的强复苏逐渐趋于平稳。

美元和黄金:危机中的美元将维持宽幅震荡格局。美元站在了十字路口。如果美联储宽松货币,美元继续贬值,全球通胀风险会再次抬升;如果美联储紧缩货币,美元再次升值,那么流动性收紧带来的危机会继续扩大。黄金可能正在酝酿大牛市。地缘政治格局发生巨大变化,安全需求极度上升造成黄金需求大幅上升。

原油和沪铜:银行业危机引发经济衰退担忧,国际油价大跳水。我们认为,伴随着美国二季度开启衰退模式,原油需求萎缩,油价仍将下行,年底跌至50美元/桶。2023年精炼铜供给过剩将会导致铜价下跌。全球精炼铜产量增速继续提升,高于消费量增速,且库存也在回升。铜价缺乏继续上升的基础,将在经济衰退的带动下回落。

股市和债市:A股仍以震荡为主,但结构上中证500强于沪深300。汽车销量增速掉头向下,预示着M1同比仍在下行风险。经济复苏力度不强,A股就难以出现牛市或者大幅上涨。目前10-2年的利差还在中性水平,核心CPI仍在下行,降准政策也有利于降低利率,我们预计四月十年期国债利率的下行趋势还会延续下去。

资产配置策略:三月份长城大类资产配置指数从2月28日的127.38上升至3月28日的139.93。四月大类资产配置策略:看空原油,空单20%;看空沪铜,等待建仓点;看多沪金,多单5%;看平股市,暂不配置;看多国债,多单10%;现金65%。

全球经济周期

1.1 海外银行危机蔓延

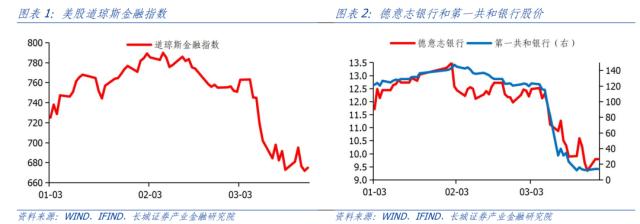

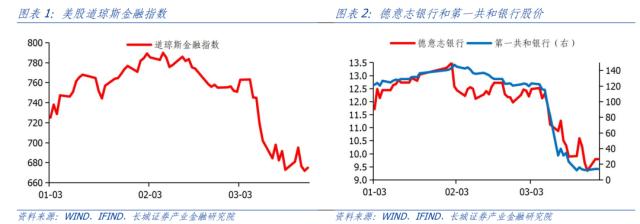

欧美银行业危机继续蔓延,金融危机和经济衰退越来越近。3月初的银行业危机中,美国SilverGate Bank、SVB、Signature Bank相继关闭,欧洲瑞士信贷被收购。虽然美联储及时发表声明并给予流动性支持,欧央行业在货币会议声明中强调了银行业的稳定,但是显然欧美银行业危机并未结束,可能仅仅只是开始。3月28日,美国第一共和银行股价13.82美元,较3月初的122.50美元下跌了88.7%,第一共和银行市值仅存11.3%,甚至还不如瑞信以约30%的市值被收购。3月23日,德意志银行CDS飙升,导致当日股价大跌6%,3月以来德银股价已经下跌了21%。

欧央行和美联储继续加息25bp,可能导致金融风险加剧。面对银行业危机,虽然美联储紧急给予流行性支持,但并未解决根本性问题。在《2023021欧美银行危机已经开启》报告中,我们指出,欧美银行面临的根本问题是利率快速上升。一方面,商业银行配置长久期的资产贬值,证券投资亏损。另一方面,利率上行导致存款流向货币市场共同基金,出现流动性风险。欧美仍在继续加息,银行处境继续恶化,金融风险可能积聚成金融危机。

美联储快速加息的效果正在逐渐显现,美国经济二季度即将进入衰退模式。除了金融市场出现风险之外,美国房地产市场也正在快速冷却。美联储加息后,2022年10月,房贷利率飙升至6.9%,创20年新高,房地产市场迅速降温。目前,美国房价正在快速下降,2023年2月美国新建住房平均价同比-4.5%,较2022年4月的29.4%快速回落,下降斜率甚至比2006-2008年美国房地产泡沫破裂时更快。在金融风险和房价快速下跌的情况下,我们认为,一旦美国衰退,可能就已经是危机状态。

1.2 中国复苏渐趋平稳

中国疫后需求释放的红利基本结束,经济进入平稳复苏。首先,房地产市场较前两月出现降温迹象。在放开疫情防控后,积压的购房需求开始集中释放,2月份商品房成交面积明显增长。但是,截止3月26日,3月份30大中城市商品房日均成交面积低于2019年和2021年同期,高于受疫情影响严重的2020年和2022年同期。经季节性调整后,3月商品房成交面积明显下降。

其次,乘用车销量大幅下降,车企降价也未见好转。中国乘用车销量自2022年9月开始回落,2023年疫情放开后也未见起色。一方面,政府免征汽车购置税的政策于2022年底到期,另一方面,疫情期间居民资产负债表受损,消费能力下降。3月初,东风汽车大幅降价,在政企补贴后,部分车型降价最高多达9万。之后,特斯拉、比亚迪(行情002594,诊股)、奥迪、奔驰等40多家车企都卷入降价潮。但3月份,国内汽车销量还是不及预期。

最后,居民资产负债表受损,影响消费意愿,修复仍需时间。根据央行调查,2022年居民对于未来收入信心指数下降,同时选择更多储蓄的比例明显上升,而更多投资的占比明显下降,更多消费的占比小幅下降。消费复苏不仅依靠政策刺激,也还需要居民对于收入信心的恢复和家庭资产负债结构的修复。中国的疫后红利期可能比海外持续得更为短暂,经济从前两个月的强复苏逐渐趋于平稳。

大类资产走势分析

2.1美元和黄金

危机中的美元维持宽幅震荡格局。在之前的报告里面我们认为只有在中国改革突破的情况下,美元才处于贬值的大周期中,目前美元仍处于中周期的升值趋势中。但在短周期中由于在金融层面银行危机正在蔓延,而全球央行再次实施量化QE救市,因此美元站在十字路口。如果美联储宽松货币,美元继续贬值,全球通胀风险会再次抬升;如果美联储紧缩货币,美元再次升值,那么流动性收紧带来的危机会继续扩大。

这种混沌状态在全球股票市场上也能表现出来。美国作为最大的发达国家,股市整体呈现下跌走势;而印度现在作为发展最快的国家,从去年股市最好表现的位置开始快速下跌,尽几周也整体表现下跌走势。反而欧洲、日本和中国的股市在过去几周表现较为稳健。从这种走势中完全看不出投资者在按照何种逻辑投资。

我们认为大概率美元仍将呈现中周期的升值趋势。短周期走势将向中周期走势靠近,四月份美元可能呈现升值趋势。除非危机得到迅速解决,全球风险偏好抬升,再通涨过程继续,美元再次贬值。

黄金可能正在酝酿大牛市。在之前的报告里我们一直强调黄金已经脱离了锚:美国实际利率。截至目前这一背离现象还在加剧。究其原因一方面是美国经济结构问题,实际利率的回升对经济的抑制作用已经大幅打折;另一方面是地缘政治格局发生巨大变化,安全需求极度上升造成黄金需求大幅上升。

最新公布的数据显示,今年1月份中国大陆又减持了77亿美元的美国国债,并且已经连续7个月减持。中国外交部长秦刚在今年两会记者会上表示,“美国错误的把中国当成了最主要的对手和最大的地缘战略挑战。现在美国的对华政策也完全脱离了健康正轨,而且中美竞争时,美方竟然还想要中国打不还手,骂不还口,这是我们做不到的事情。”2月21日,中国正式发布《全球安全倡议概念文件》,24日中国外交部发布《关于政治解决乌克兰危机的中国立场》,这些都是为解决国际安全问题所作的努力,有助于减缓黄金价格的持续上涨。

2.2原油和沪铜

三月份,银行业危机引发经济衰退担忧,国际油价大跳水。3月10日前后,美国三家银行相继关闭,之后瑞士信贷、美国第一共和银行、德意志银行也出现问题,银行业危机继续发酵。在这种背景下,欧央行加息50bp,美联储加息25bp,经济衰退的预期进一步增强,3月10日后,国际油价大幅下跌。3月17日,WTI原油期货价66.38美元/桶,较3月初下跌了14.65%,油价跌至2021年底以来新低。3月27日,油价回升至72.94美元/桶。

从需求角度,欧美需求量减少,中国需求量大增。中美欧原油需求占全球的50%左右。中国放开疫情防控后,2023年原油需求明显增长,尤其是一季度,较上一次预测增加了55万桶/日。美国经济即将衰退,全年原油需求减少了12万桶/日,四季度缩减最多,但我们预期美国经济衰退顶峰可能在三季度,其原油需求可能比OPEC预测更低。欧洲需求量变化基本和美国一样,只是下降幅度更大。从全球角度,在中国的强劲带动下,2023年需求增长了13万桶/日,但中国的需求很大程度上会被俄罗斯供应,难以拉升国际油价。

从供给角度,OPEC减产不达预期,美国增产幅度低于上一次预测。俄罗斯一季度产量比上一侧预测多了95万桶/日,这与中国一季度原油需求大增相一致。但俄罗斯依然将维持减产计划,2023年产量较2022年减少6.78%。美国一季度原油产量低于上次预测,原因是可能原油库存出现回升。全年来看,美国增产5.55%,低于上一次预测的6.09%,说明经济衰退降低了美国原油增产幅度。按照OPEC的减产计划,预计2023年较2022年减产2.01%。

从最新预测来看,2023年全球原油需求增加13万桶/日至10190万桶/日,全球原油产量增加20万桶/日至10093万桶/日。因为未统计非法渠道的原油生产和运输,所以在数值上产量小于需求量。但从变化量来看,供给增长幅度超过需求增长幅度,或将促使油价回落。OPEC也在月度市场报告中表示“全球石油市场二季度或出现供应小幅过剩”。我们认为,伴随着美国二季度开启衰退模式,原油需求萎缩,油价仍将下行,年底跌至50美元/桶。

三月份,国际铜价先跌后涨,呈现“V”形走势。在海外银行业危机发生后,风险偏好下降,大宗商品普遍下跌,LME铜3月16日跌至8536美元/吨。美联储提供流动性支持,暂时稳住风险,铜价出现反弹。但从全年来看,中国经济已经从年初的强复苏逐渐趋向于平稳,美国经济可能出现深度衰退,全球铜需求前景偏向下行。而铜产量增速偏向上行,我们认为,2023年精炼铜供给过剩将会导致铜价下跌。

产量增速继续提升,供给上升或将推动铜价下行。根据ICSG数据,2023年1月,全球精炼铜产量同比增速5.5%,前值4.5%,维持在较高增速,而消费量同比增速1.3%,低于产量增速。1月份全球精炼铜产量226.7万吨,消费量216.4万吨,供给过剩10.3万吨。从库存来看,全球精铜库存自2022年1月就开始回升,2023年1月精铜库存145万吨,同比增长21.6%,并不存在市场所担忧的“库存见底”风险。

以去年3月初为基期,铜价较其他工业金属的价格回升幅度更大,可能存在高估。如果以需求来判断铜价走势,那么工业金属的价格变化幅度应该较为接近。铜、铝、锌在去年7月价格同时回升,然后铝价和锌价基本维持震荡,但铜价去年10月后却继续上涨。截止3月24日,以去3月初为基期指数化,沪铜98.11点,远超沪铝81.26点和沪锌89.92点。我们认为,铜价缺乏继续上升的基础,将在经济衰退的带动下回落。

2.3股市和债市

A股仍以震荡为主,但结构上中证500强于沪深300。根据M1同比和沪深300同比的关系可以看出,经济复苏力度不强,A股就难以出现牛市或者大幅上涨。影响M1走势的因素较多,主要是商品房销售情况和汽车销售情况,虽然商品房销售增速出现了明显的回升,但可持续性仍需观察;同时汽车销售增速再次掉头向下,预示着M1同比增速仍在下行风险。

从结构上来说,A股的中证500指数代表了科技创新和经济转型的公司群体,沪深300指数代表了传统经济和成熟行业的公司群体,随着中国经济转型升级的不断推进,中证500指数相比于沪深300指数愈加强劲。预计这一趋势还将持续发展下去。

在三月的大类资产配置报告中和三月的债券投资报告中,我们均认为实施降准政策会促使短期利率下降,但不同的是大类资产报告中配置了10%的十年期国债多头,而债券投资报告中把久期缩短至一年。这里面的考虑是我们认为三月份仍然是信贷投放的季节性高峰期,我们长城证券GDP高频跟踪指数仍在快速上升,因此认为长久期债券有回调风险。但在大类资产中债券仍处于牛市之中,同时根据长城证券择时/止损策略,我们认为三月十年期国债的多单可能会被止损掉,因此未在月初配置中舍弃多单。

从最新公布的2月CPI来看,目前2年期国债利率与核心CPI同比的走势已经发生较明显的背离。核心CPI同比仍在下行趋势中,而2年期国债利率在去年底回升之后就居高不下。当然这也是3月降准的主要原因之一,目前10-2年的利差还在中性水平,我们预计四月十年期国债利率的下行趋势还会延续下去。

大类资产配置指数

3.1上月回顾

3月28日,长城证券大类资产配置指数139.93。

三月主要策略回顾:原油空单20%,沪铜、沪金、沪深300股指期货均为零头寸,十年期国债期货多单10%,现金70%。

三月份长城大类资产配置指数从2月28日的127.38上升至3月28日的139.93。在三月配置策略中,我们预判了油价下行,上调了原油空单头寸,大类资产配置指数创在3月20日创年内新高155.52。截止28日,原油指数下跌4.91%,拉高大类资产指数10.25个百分点。十年期国债期货上涨0.62%,拉高大类资产配置指数2.19个百分点。

3.2下月策略

从全年经济周期来看,今年的主趋势是欧美国家控通胀,3月份欧美货币政策会议也表明控通胀仍是主线,加息后金融风险加剧,海外经济衰退即将来临。今年的副趋势是中国经济复苏,但从3月份经济表现来看,复苏节奏逐渐从强转稳,政府的经济刺激政策也较为谨慎,且我国面临一定去库存压力。我们在资产配置上以主趋势为主,即看空大宗商品,以副趋势为辅,看平股市,看多债券,在波动中运用择时策略来动态灵活调整仓位。

在策略中,我们依然看空原油和沪铜,维持20%的原油空单,沪铜则继续等待建仓点。黄金方面,因为年初多国通胀出现反弹迹象,欧美中日四国CPI和黄金较为相关,我们在2月份看多黄金,加仓10%。然后,欧美3月份迎来加息会议,国际局势较不明朗,因此将黄金清仓,避免风险。现在,加息接近尾声,衰退预期增强,我们认为,黄金偏向上行,且从长期来看,黄金具可能正在酝酿一波长牛行情,我们在4月份加仓黄金5%。我们继续看平股市,零头寸,看多债券,仓位10%

风险提示

国内宏观经济政策不及预期;海外银行业危机蔓延;大宗商品价格波动;美联储超预期加息

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。